|

关联交易处理:第一部分:关联方、关联交易认定需要关注的其他信息;第二部分:关联交易处理应关注的问题;第三部分:关联交易的处理方式。

关联方认定

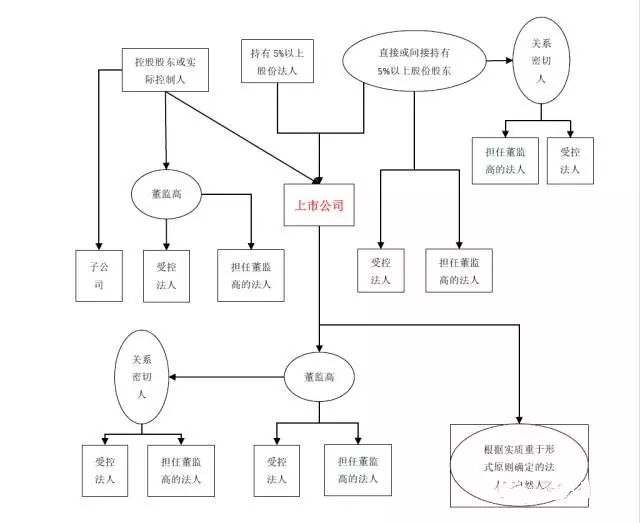

一、上交所《上市规则》规定的关联方示意图

图注:

1、上图中,法人主体用方框进行标示,自然人主体则用椭圆进行标示;

2、过去12个月内或或通过协议、安排在未来12个月内,存在示意图中所列关联方情形的,仍被认定为关联方;

3、上市公司的关联法人并不包括本公司及其控股的子公司;

4、根据“实质重于形式”原则(兜底性条款)确定的法人或自然人。

是指证监会、证券交易所或上市公司根据实质重于形式的原则认定的其他与上市公司有特殊关系,可能或已经造成上市公司对其利益倾斜的法人或自然人;

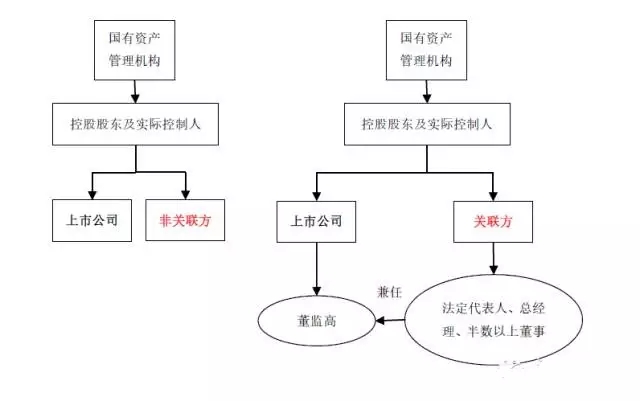

5、上市公司与直接或者间接控制上市公司的法人或其他组织直接或者间接控制的除上市公司及其控股子公司以外的法人或其他组织,受同一国有资产管理机构控制的,不因此而形成关联关系,但该法人的法定代表人、总经理或者半数以上的董事兼任上市公司董事、监事或者高级管理人员的除外。

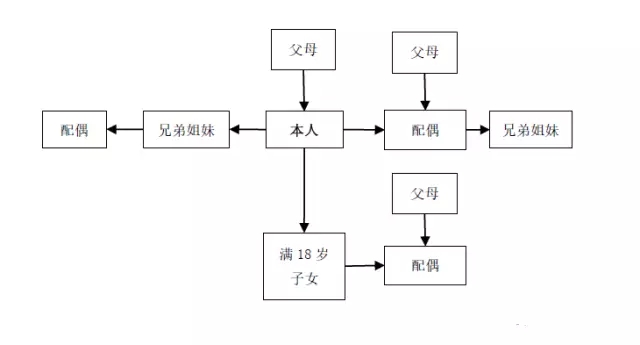

附:“关系密切的家庭成员”示意图:

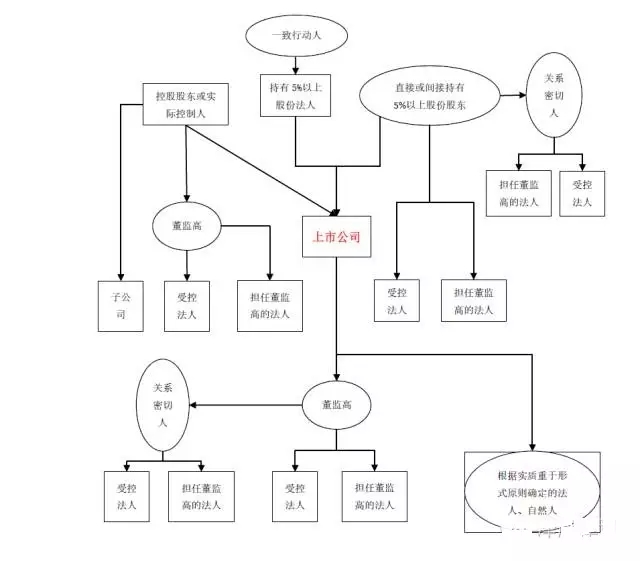

二、深交所《上市规则》规定的关联方示意图

图注:

1、与上交所《上市规则》相比,明确将持有上市公司5%以上股份的法人或其他组织的一致行动人列入关联方,但未予具体界定一致行动人的概念;

2、其他与上交所《上市规则》相同;

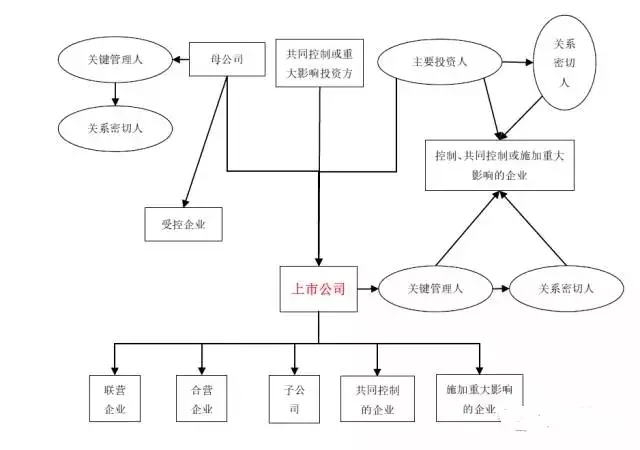

三、《企业会计准则》规定的关联方示意图

图注:

1、上图中,企业用方框进行标示,自然人主体则用椭圆进行标示;

2、图中所示“关键管理人”,是指有权力并负责计划、指挥和控制企业活动的人员;

3、图中所示“关系密切人”,即关系密切的家庭成员,是指在处理与企业的交易时可能影响该个人或受该个人影响的家庭成员。

4、主要投资者个人,是指能够控制、共同控制一个企业或者对一个企业施加重大影响的个人投资者。

5、仅仅同受国家控制而不存在其他关联方关系的企业,不构成关联方。

6、控制,是指有权决定一个企业的财务和经营政策,并能据以从该企业的经营活动中获取利益;

共同控制,是指按照合同约定对某项经济活动所共有的控制,仅在与该项经济活动相关的重要财务和经营决策需要分享控制权的投资方一致同意时存在;

重大影响,是指对一个企业的财务和经营政策有参与决策的权力,但并不能够控制或者与其他方一起共同控制这些政策的制定。

四、企业会计准则36号与上市规则对关联方界定的比较

关联交易处理

第一部分:关联方、关联交易认定需要关注的其他信息

1、创业板要求关联方的认定以报告期为区间披露;

2、一方控制、共同控制另一方或对另一方施加重大影响以及两方或两方以上同受一方控制、共同控制或重大影响的,构成关联方;

3、关联方交易:指关联方之间转移资源、劳务或义务的行为,而不论是否收取价款;

4、对发行人重要子公司的参股股东也要进行核查(准关联方)。〔重视该点〕

第二部分:关联交易处理应关注的问题

一、在审企业的持续尽职调查中,要特别关注关联交易非关联化的现象:

1、非关联化后,相关方与发行人持续的交易情况;

2、保荐机构和发行人律师核查:非关联化的真实性和合法性,是否存在委托等代理持股情形;非关联化的理由是否合理;非关联化对发行人的独立性、改制方案完整性以及生产经营的影响;非关联化后的交易是否公允;〔核心要点,重视〕

3、审核员会重点关注关联交易非关联化问题,必要时将提请发审委关注。

二、关联交易对拟上市公司资产完整性的影响

关注经常性的关联交易是否影响资产的完整性(不能向控股股东租赁主要资产,可以向独立第三方租赁),判断影响的大小。

三、关联交易对拟上市公司独立性的影响

经常性关联交易对独立性的影响,是否造成实质性缺陷,是否采取措施避免重要依赖。资产独立性存在问题的,构成发行障碍;共用商标,生产厂房、办公场所不能向关联公司租用。

第三部分:关联交易的处理方式

在确定了各关联方之后,应针对各项目的特殊情况,制定出不同的重组方案。

一、保持关联交易

应做到:

(1)价格公允、未据此操纵利润,如:提供关联方与其他企业的合同,判断关联交易定价的合理性。

(2)比较重要的关联交易,不仅仅要看该项关联交易占发行人同类业务的比例,还要看占交易对手的收入和成本的比例,并解释交易的公允性,如果没有公允的市场价格,则其公允性很难判断;

(3)应确保客户的可信度

应注意:

1、关联交易占比问题:没有量化的指标,然而希望发行人尽量控制在30%以下,还要看交易的内容和公允性,如交易比较频繁、交易金额较大并将持续,则可能会影响发行条件;

2、只要是报告期内的关联方,就算是之后处理了也要披露。关联交易一定要程序合规、内容合理,尽管没有了30%的规定,但是审核政策实质重于形式应该更加严格;

3、与同一家关联方存在比例较大的采购和销售构成发行障碍。

二、关联交易非关联化

应做到:

(1)报告期内转让给第三方的,则需要披露转让后的情况,如转让后的股东、转让交割、规范运作、与发行人交易情况、是否存在重大违法违规,并关注受让方运营情况等。

如转让完后仍有交易的,需要重点关注。核查内容有:非关联化的真实性、合法性和合理性,受让主体的身份,对发行人独立性、完整性等的影响,非关联化后持续交易情况,是否存在重大违法行为(如果非关联化后还使用发行人的商号,则会很容易被怀疑非关联化的真实性)。

(2)采用注销方式处理关联交易比较彻底,需要关注其注销履行的程序、资产和债务的处理,并关注其历史情况:

包括合法合规性、经营业绩的影响、注销后资产和负债的处置,从而判断是否存在利用关联交易或关联交易非关联化而操纵利润的情形;〔审核要点,体系内外的转让,是否会形成操纵利润的嫌疑;注销也能够输送利润后注销〕

(3)非关联化后,保荐人和律师应核查非关联化的真实性和合法性、非关联化的理由是否合理、非关联化后的交易情况;

应注意:

(1)尽量不要做关联交易非关联化的安排,内部化更合理;

(2)不要仅仅为拼凑发行条件进行关联交易非关联方的安排;

(3)报告期内注销的、转让出去的关联方要进行核查,是否还有交易,招股书应披露非关联化前后的具体情况;

(4)非关联化后,相关企业可不作为关联方披露,但披露关联交易对公司的影响时,应将非关联化的这部分交易视同关联方交易做披露。

(5)清算的要关注相应的资产人员是否已清理完毕;转让给独立第三方的要关注是否真实公允合理、是否掩盖历史的违法违规行为;不能在上市前转让出去、上市后又买回来。

(6)非关联化,注销。报告期内属于关联方的注销,应关注注销时间、程序、注销资产、债权、债务处置方式、是否存在潜在纠纷。

(7)保荐机构和律师要详细核查:真实性、合法性,是否存在委托或代理持股,理由是否充分、合理,对独立性、生产经营的影响,非关联化后的交易情况,价格是否公允等;

(8)利用关联交易粉饰财务状况和经营成果:利用非公允的管理交易操纵利润,利用关联方认定人为降低关联交易比例,判断关联交易是否影响财务独立性(收款付款通过控股股东的香港公司的问题需要尽早解决)。

(9)报告期内注销或转让的关联方需要提供清算或转让之前的财务数据,审核中重点关注标的股权(或业务)对发行人报告期内经营业绩的影响,是否涉嫌业绩操纵?

非关联化公司股权的受让方与发行人实际控制人若存在亲属关系(即使不是会计准则规定的关联方),建议主动披露,若被动披露则是诚信问题,审核会更加严格。

|